Это третья статья из тематической серии, посвященной ежеквартальной оценке экономических настроений казахстанцев на рынке конечного потребления (B2C economic sentiment) и формируемых из оценок потребителей и представителей микро-, малого и среднего бизнеса в отношении их краткосрочных ожиданий.

I квартал 2024 года принёс с собой снижение экономических настроений. Ниспадающая динамика продолжается второй квартал подряд. Если в предыдущем квартале падение настроений более всего было связано с резким ростом напряженности в бизнесе на фоне позитивного настроя потребителей в последние месяцы года (самые высокие потребительские индексы с момента старта исследований, с ноября 2022 года), то в I квартале не только продолжили усугубляться проблемы у предпринимателей (самые низкие оценки относительно сложившейся ситуации с момента начала исследований ББ МСБ, с июля 2023 года), но также значительно пошатнулась уверенность потребителей, особенно в марте. В итоге индикатор экономических настроений опустился до 11 баллов из 24 возможных, с квартальным снижением на –1,5 балла, или –12%. Напомним, согласно нашей методологии, экономические настроения замеряются на краткосрочную перспективу (на предстоящие 1–3 месяца) и рассчитываются на основании введенной нами «Матрицы факторов спроса и предложения», где итоговая оценка ранжируется от 0 до 24 баллов. За основу взята бинарная система оценок, где «0» – нейтрально или отрицательно, «1» – положительно. Далее результаты подвергаются приведению с учетом инфляционной дельты – разницы между ожидаемой и фактической инфляцией.

Рассмотрим детальнее факторы, повлиявшие на экономические настроения в Казахстане.

Результаты деятельности МСБ

Как показывают результаты исследования, чувствительность МСБ к благополучию граждан довольно релевантна к нашему подходу в части B2C-аналитики: в I квартале 80,4% из 500 опрошенных представителей бизнеса отметили среди своих клиентов население (в IV квартале – 75,4% и в III квартале – 73,8%). В свою очередь ВВП МСП в 2023 году (последние доступные данные) составил 57% от странового, или 68,7 трлн тенге.

Количество зарегистрированных и действующих МСП продолжает рост. Так, по оперативным данным БНС на 1 апреля, количество действующих достигло 2 млн единиц (+0,8% за квартал). Также продолжились ранее наметившиеся изменения в организационно-правовой структуре предпринимательства: сокращение К/ФХ (–3,5 тыс. единиц, до 13,2% от всего МСП) и рост ИП (+16,3 тыс. единиц, до 68,7%). Вновь образованные ИП наиболее интересными посчитали такие направления, как транспорт и складирование и операции с недвижимым имуществом. При этом из обрабатывающей промышленности уходило более всего компаний разной организационно-правовой формы.

Наилучшая «результативность» (условный расчет URTG – сколько валовой продукции в денежном выражении пришлось на одно предприятие) продолжает сохраняться у СП (4,1 млрд тенге). На противоположной стороне – ИП. В то время как МП отличались наибольшим объёмом оборотов, особенно это коснулось услуг, где также было более всего занятого населения, и действующих предприятий.

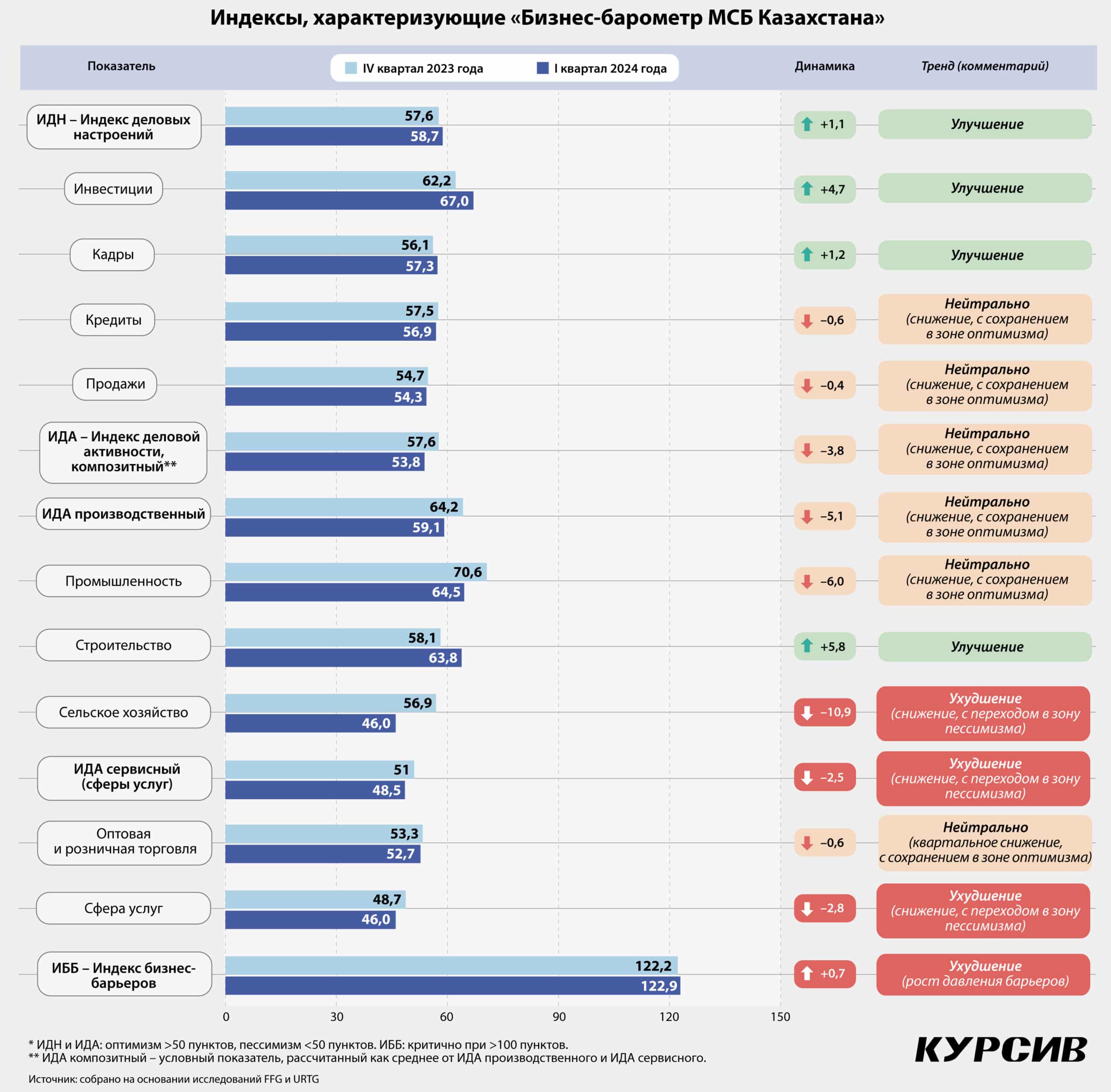

Планы по восстановлению выручки

Деловые индексы в I квартале показали заметное снижение. Из наиболее важного – участники опроса все чаще стали заявлять о росте стоимости затрат без возможности скорректировать цены реализации (выпускаемой продукции) в том же периоде, что и возникшие затраты. Вероятно, это вопрос времени, так как уже во II квартале участники бизнеса планируют увеличение выручки, что связываем с увеличением новых заказов, особенно у производственных секторов. Более других в прошедшем периоде позволили себе поднятие цен реализации представители торговли, при наименьшей возможности у агросектора. Продажи падали в сельском хозяйстве, промышленности и услугах. Таким образом, в I квартале наблюдаем сокращение прибылей, а где-то возможно и образование убытков. У некоторых предприятий все это сопровождалось снижением запасов сырья и материалов, увеличением сроков поставок и незавершенных/невыполненных заказов, а также снижением остатков готовой продукции. Предприниматели ещё в IV квартале резко отреагировали на обсуждаемые и происходящие в части экономической политики изменения (налоги, политика НБ РК, иное), сложности с изысканием денежных средств и слабый внутренний спрос. Ещё тогда Индекс бизнес-барьеров резко подскочил, пробив вверх критический уровень в 100 пунктов (+38,2% за квартал, до 122,2 пункта). В I квартале проблематика не ослабевала (+0,6%, до 122,9 пункта).

Тем не менее ИДН и композитный ИДА сохраняются в зоне оптимизма. Как было отмечено выше, вытягивают индексы повышенные ожидания представителей бизнеса на краткосрочную перспективу, что более всего было связано с планами по росту объёмов реализации (выпуска продукции). Так, респонденты ожидают, что их клиентская база в предстоящие три месяца вырастет относительно факта прошедших трёх месяцев в 2,1 раза (кварталом ранее: 1,5 раза), выручка – в 2,5 раза (1,3 раза) и штат – в 2 раза (1,5 раза). В части штата необходимо отметить, что это наиболее стабильная компонента бизнеса, где ответ «без изменений» занимает 59,4%. Соответственно, ожидаемый темп прироста штата не будет резким в абсолютных значениях.

Инвестиции

Согласно официальным данным, инвестиции в основной капитал в I квартале составили 2,8 трлн тенге (снижение на 0,8% к I кварталу 2023 года). Годовая отрицательная динамика (в сопоставимых ценах) была связана с существенным снижением инвестиций среди крупных компаний. В то же время МП и СП, являющиеся предметом нашего интереса, показали увеличение (в среднем по +14%). Наибольшая доля у МП (54,3%) и наименьшая – у СП (8,7%). В рамках же исследования ББ МСБ основными драйверами расширения бизнеса выступили МП.

В разрезе секторов самое большое значение субиндекса и объёма инвестиций – в промышленности и в операциях с недвижимым имуществом. Отстают сельское хозяйство и торговля.

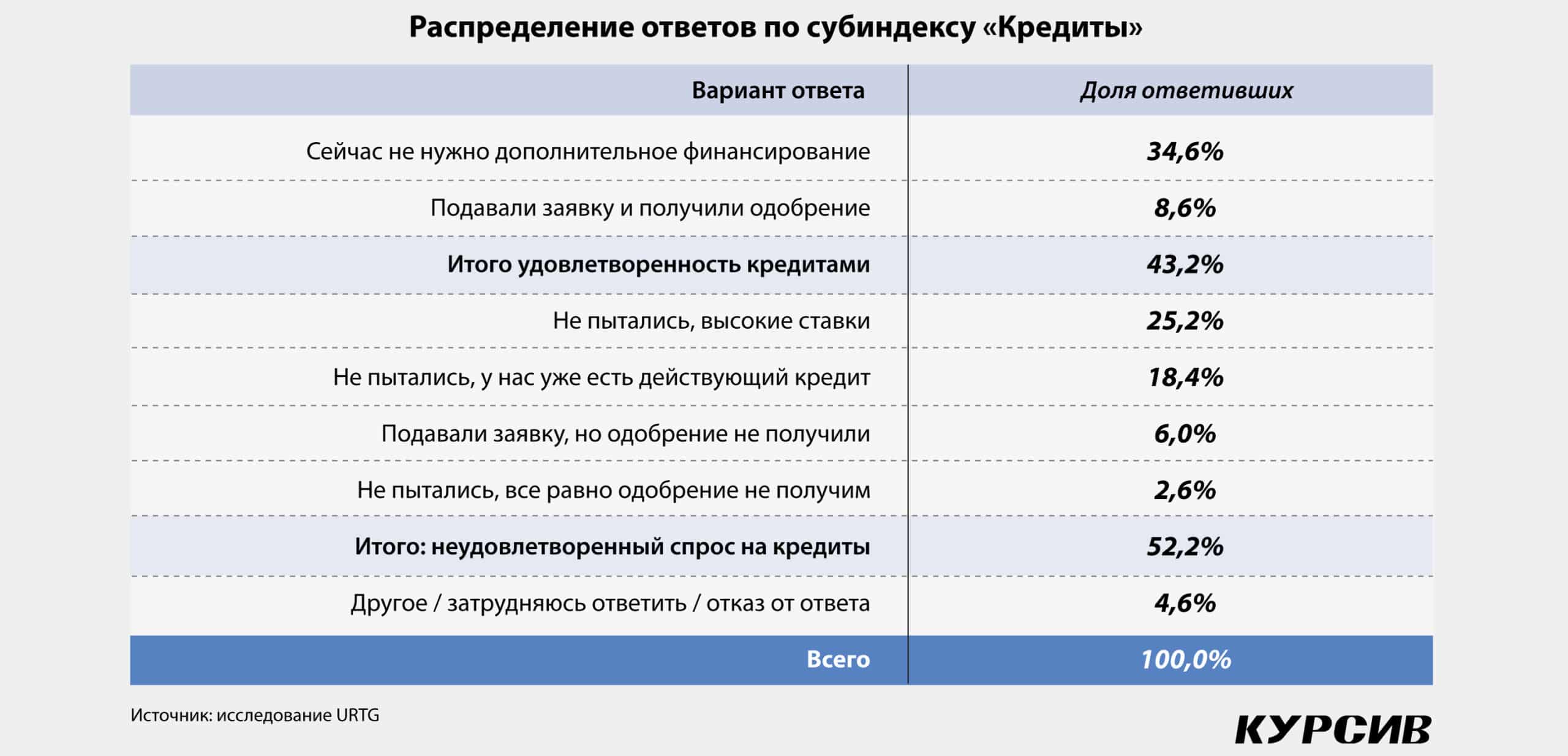

Удовлетворенность кредитами

Кредиты, выданные МСБ в I квартале, по данным НБ РК, сократились за квартал в –1,3 раза, до 2,1 трлн тенге, в основном за счёт МП, хотя их доля остается превалирующей (76,6%), так же как и в текущей задолженности (5,9 трлн тенге против 5,1 трлн тенге у СП).

Для представителей МП «длинные» деньги остаются существенно более дорогими (ставка в марте, в нацвалюте: 24%), чем для СП (15,7%). Соответственно, все больше МП переходит в «короткие» деньги (по ставке 19,5%). Доля просрочек сократилась: у малых – до 3,4% и у средних – 2,6%.

Результаты исследования ББ МСБ коррелируют с данными НБ РК, демонстрируя снижение степени удовлетворенности кредитами (–12 п.п., до 43,2% доли опрошенных) после активного IV квартала. Основные причины – высокие ставки (+7,7 п.п.), текущая задолженность (+2,1 п.п.) и снижение количества одобрений (+1,2 п.п.).

Несмотря на наибольшее сокращение выдач в промышленности и торговле, эти отрасли сохранили наибольшие доли в выданных кредитах и высокие уровни субиндекса «Кредиты». Неблагоприятно – строительство (высокие ставки) и сельское хозяйство (другие причины, среди которых, предположительно, проблематика, связанная с доступностью и своевременностью субсидий и иных преференций).

Продажи

Результаты исследования ББ МСБ совпадают с данными статистики, согласно которым объём оптово-розничной торговли в I квартале показал значительное снижение после активных продаж в конце предыдущего года. Продажи падали повсеместно, и в целом такая динамика была предсказуемой, указывая на традиционно низкий старт в начале года. Так, обороты в рознице, включая крупные предприятия, упали в –1,5 раза, до 4 трлн тенге, в том числе МСБ на –1,6 раза, до 3 трлн тенге. Наибольшее падение в рознице было связано с ИП, которые показали сокращение в –2,2 раза, до 23% удельного веса от всей розницы. За ними следовали МП, но с сохранением наибольшей доли рынка (–1,4 раза, до 39,1%). СП потеряли всего –1,1 раза, до 12,5%. Объём оптовой торговли падал более значительно – до 8,6 трлн тенге (–1,6 раза за квартал), с наибольшим снижением среди МП (–1,7 раза до 75,4%), СП – не так значительно (–1,2 раза, до 19,6%).

Созвучная динамика наблюдалась среди представителей микро- и малого бизнеса, опрошенных в рамках исследования ББ МСБ. Первые продолжили падение в зоне пессимизма (39,6 пункта), а вторые только попали в зону пессимизма, пробив по итогам I квартала нейтральный уровень (46,3 пункта). При этом наибольший темп падения продаж отмечали представители среднего бизнеса, что несколько противоречит данным статистики, но субиндекс «Продаж» по ним все ещё сохраняется в зоне оптимизма (53 пункта).

Напомним, представители МСБ ожидают заметного восстановления продаж во II квартале, с наибольшим темпом роста ожиданий у микробизнеса, хотя сам уровень субиндекса у них наименьший (65,1 пункта против 68,9 у малых и 74 у средних).

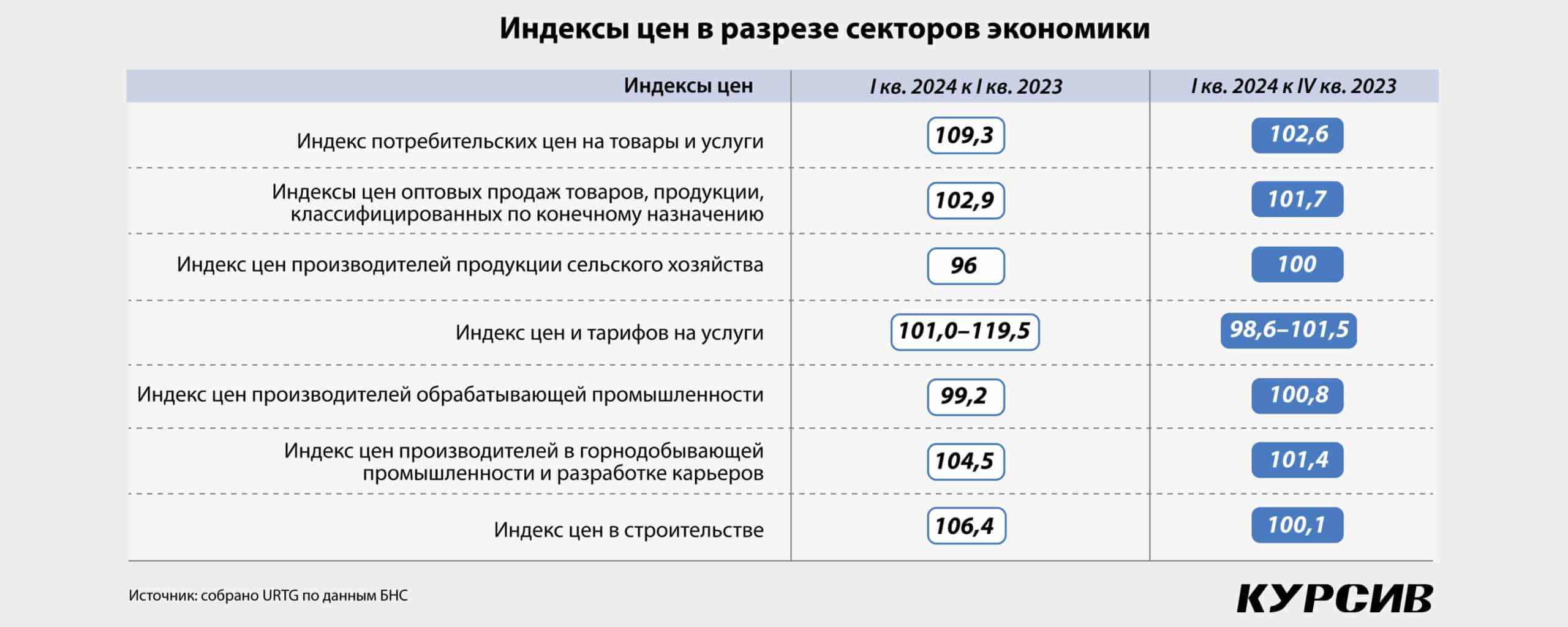

Взвешивая инфляцию

Первые месяцы текущего года показали замедление роста цен на товары и услуги предприятий, что более всего было характерно для строительства и розничных продаж.

Также замедлилась инфляция издержек, отслеживаемая в целях нашего B2C-анализа с акцентом на производителей продукции конечного потребления. Но есть производства, где издержки продолжили рост с заметным опережением (например, выпуск одежды и др.).

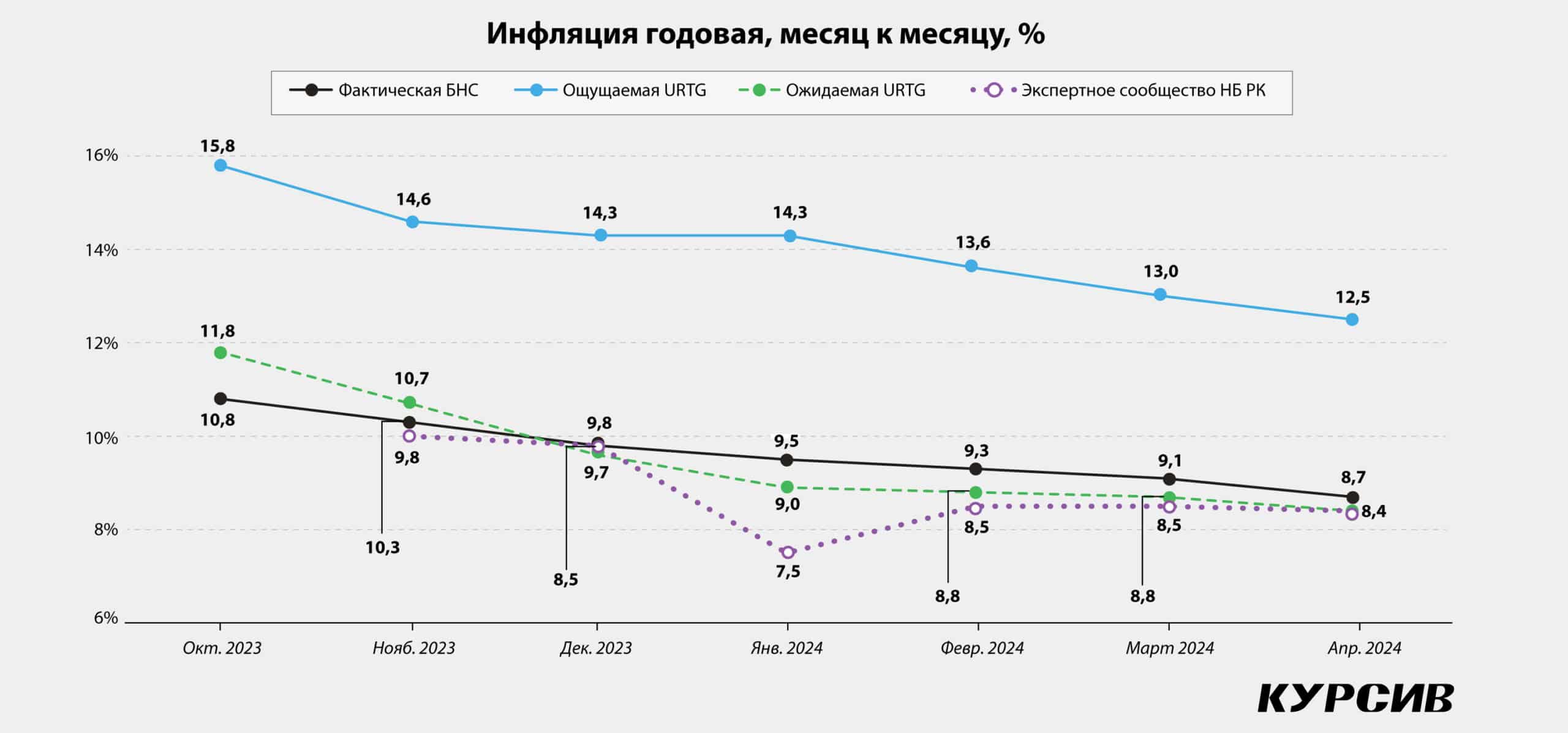

Потребители со своей стороны дали неоднозначную оценку изменениям текущих цен. Так, респонденты в рамках исследования CCI все чаще стали отмечать умеренный и незначительный рост цен с сокращением голосов в части сильного роста. Хотя доля последних остается в ответах превалирующей (45,6%). За снижение – всего 0,5%. Ощущаемая инфляция продолжает превалировать над фактической, но наблюдается тенденция к снижению: в марте – 13% (декабрь: 14,3%) при 9,1% (9,8%) по БНС. В то же время квартально накопленная ежемесячная инфляция росла, а не падала: ощущаемая с 2,9% в октябре – декабре выросла до 3,3% в январе – марте (БНС: с 2,6% до 2,5%). Ожидания более оптимистичны и в горизонте 12 месяцев составили 8,8%.

Забегая вперед, отметим, что апрельская волна CCI, не входящая в диапазон настоящей аналитики (первый месяц II квартала), показала дальнейшее снижение инфляции: фактическая – 8,7%, ощущаемая – 12,5% и ожидаемая через 12 месяцев – 8,4%. Для сравнения: консенсус-оценка экспертного сообщества (апрельский опрос НБ РК) на конец года – 8,4% (февральский опрос: 8,5%).

Динамика занятости

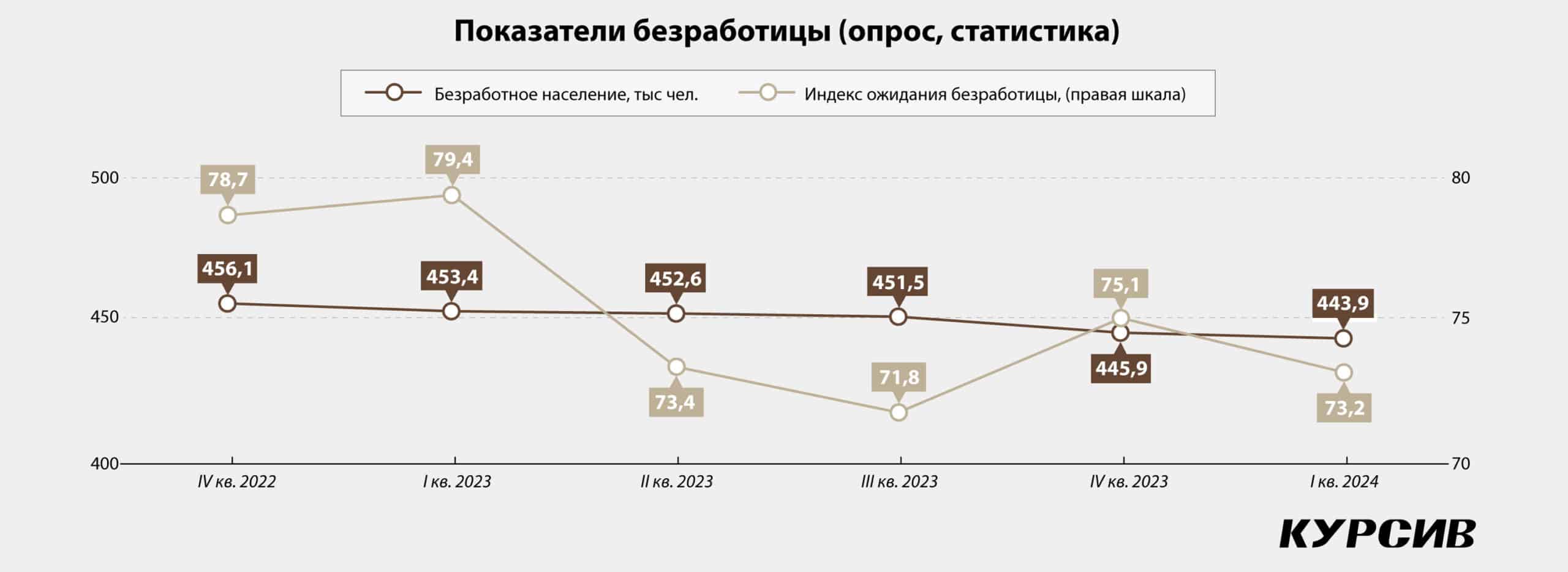

Динамика на сокращение штата (часть субиндекса «Кадры», замеряющая произошедшие события, упала в I квартале до самого низкого уровня – 51,2 пункта) не сильно коррелировала с данными официальной статистики по общей занятости того же периода (по МСБ за I квартал статданные ещё не вышли). Так, по БНС занятое население по стране увеличилось за квартал на 125 тыс. человек, до 9,17 млн человек, к 1 апреля. Одновременно с этим увеличилось и количество безработного населения (+6,8, до 452,7 тыс. человек) с сохранением общей безработицы на уровне 4,7%. В то же время индекс ожидаемой безработицы по CCI показал рост проблем занятости. Все ещё остается под вопросом, сможет ли восстановиться индекс во II квартале в связи с планами бизнеса по расширению штата.

Сила потребительского спроса

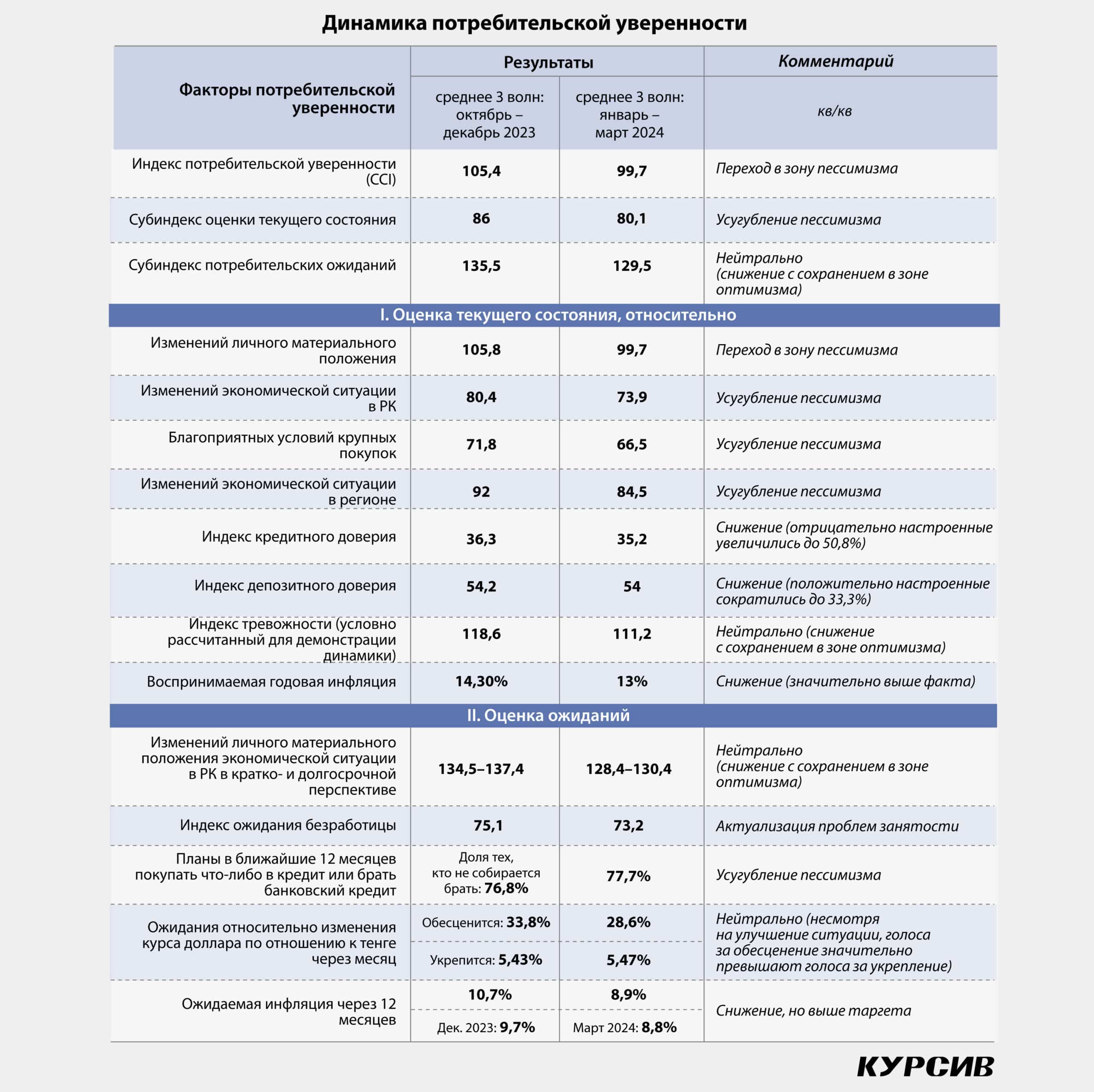

Потребительская уверенность (CCI) в I квартале показала одно из самых драматичных падений за всё время исследований, с уходом в зону пессимизма – до 99,7 пункта. Так, часть Индекса CCI, демонстрирующая оценку текущего состояния (фактические ощущения потребителей в рассматриваемом периоде), в январе – марте упала до минимального значения (–5,9 пункта, до 80,1 пункта). Примерно на столько же упали и ожидания потребителей, но все ещё в зоне оптимизма (до 129,5 пункта). Более того, достигнутый уровень по ожиданиям пока что выше значений первой половины прошлого года, что в некотором роде поддерживает ожидания бизнеса в части восстановления потребительского спроса.

Одновременно с этим, ориентируясь на неблагоприятные тренды в Индексах кредитного/депозитного доверия, ожидания безработицы, тревожности, а также того, что респонденты все меньше проявляют готовность к крупным покупкам, можно сделать предположение о возможном снижении покупательской способности населения в краткосрочной перспективе. На фоне неоднозначных результатов по занятости (рассмотрено выше) официальные данные по кредитам и депозитам населения в целом не противоречат результатам опроса.

Так, согласно данным НБ РК, несмотря на увеличение объёма текущей задолженности по кредитам населению (на 1 апреля: +0,9 трлн тенге за квартал, до 17,5 трлн тенге), произошло сокращение выдач (–0,3 трлн тенге, до 3,9 трлн тенге). Также произошло увеличение просроченной задолженности (+0,2 п.п., до 2,5%). Наибольшие изменения во всех рассмотренных показателях коснулись потребительских займов, доля которых сохраняется превалирующей – 62,4% (ипотека – 31%, прочие цели – 6,6%).

Снижение Индекса депозитного доверия в текущих реалиях может указывать на нехватку свободных средств у населения к накоплению. Согласно данным НБ РК, вклады населения снизились в марте до 20,3 трлн тенге (–0,6% к декабрю). Это произошло за счёт вкладов до востребования и текущих счетов (–11,5%, до 2,9 трлн тенге), тогда как срочные и сберегательные вклады умеренно росли (в совокупности: +1,5%, до 17,3 трлн тенге). Снижение объёма быстродоступных средств (текущие счета, займы) снижает мобильность покупательской способности в краткосрочной перспективе.

Перспективы

Бизнес, несмотря на падение рентабельности в I квартале на фоне роста затрат и оборачиваемости ресурсов, планирует восстановление выручки не только за счёт инвестиций, но и за счёт восстановления спроса. Планы по расширению бизнеса позволяют надеяться на некоторый рост занятости либо замедление сокращений в МСБ. Со своей стороны потребители также настроены оптимистично в части будущих событий. Большая часть опрошенных ожидает не только замедления роста цен на предметы первой необходимости, но также и стабильности курса тенге, по крайней мере в краткосрочной перспективе. Но одновременно с этим все заметнее обеспокоенность потребителей в части возможности приобретения дорогостоящих предметов и снижения качества жизни из-за падения доходов и возможности получения новых займов. В целом доступность и стоимость денежных средств наряду с неопределенностью экономической политики сдерживают как развитие бизнеса, так и покупательский спрос. Вызывают определенную обеспокоенность и последствия паводков в зонах подтопления, несмотря на поддержку регионов представителями крупного бизнеса, и не только. Экономическая и социальная разрозненность регионов, характерная для страны, может усугубиться, особенно для социально уязвимых слоев населения и представителей микро- и малого бизнеса, предприятий с высокой зависимостью от сезонного и природно-климатического факторов. Экономические настроения в секторе B2С пока ещё удерживаются в нейтральной зоне, указывая на относительную стабильность. Но, как было видно выше, имеется достаточно предпосылок, которые ещё могут ослабить экономические настроения общества в целом, имея отсроченный эффект.

В рамках настоящего материала были использованы результаты следующих исследований:

– «Потребительская уверенность (CCI) Казахстана»: среднее волн за январь – март 2024 года и октябрь – декабрь 2023 года;

– «Бизнес-барометр МСБ Казахстана»: I квартал 2024 года (размещен на сайте Kursiv Researsh) в сравнении с результатами IV квартала 2023 года, находящихся в открытом доступе.

Материал дополнен официальной статистикой (БНС АСПиР РК и НБ РК).

«Потребительская уверенность (CCI) в Казахстане» – исследование от Freedom Finance Global (FFG). «Бизнес-барометр МСБ Казахстана» (ББ МСБ) за I квартал 2024 года – исследование United Research Technologies Group (URTG). Оба исследования основываются на комплексной методологии URTG. Метод сбора данных – телефонный опрос (CATI).

В каждой волне исследования CCI ежемесячно опрашиваются 3600 респондентов. Выборка репрезентативна по полу, возрасту и региону проживания. Исследование состоит из Индекса потребительской уверенности и двух его субиндексов (текущего состояния и ожиданий) и также включает ряд конъюнктурных вопросов, из которых в том числе выводятся Индекс кредитного доверия, Индекс депозитного доверия, Индекс ожидаемой безработицы, ожидаемая инфляция и другие показатели.

В ежеквартальном исследований ББ МСБ опрашиваются 500 представителей МСБ из отраслей торговли, услуг, промышленности, строительства и сельского хозяйства. Выборка репрезентативна по регионам, отраслям и размерности бизнеса. Учитывается вклад субъектов бизнеса в ВВП страны. ББ МСБ состоит из: Индекса деловых настроений, Индексов деловой активности (производственного и сервисного), Индекса бизнес-барьеров, а также ряда актуальных на момент исследования вопросов.