Kursiv Research, опираясь на международные практики и казахстанский опыт, рассказывает, как появились цифровые экосистемы и как они вписались в глобальную экономику.

Цифровая экосистема – одновременно хорошо знакомое каждому обывателю явление и малоизученная научная проблема. Исследователи антимонопольной политики сфокусированы на изучении отдельных элементов большой картины (таких как маркетплейсы или платежные системы), а на системный анализ пока отваживаются лишь отдельные отраслевые авторы.

Клиент под микроскопом

Пять ключевых характеристик цифровой экосистемы выделяет основатель портала о цифровой экономике MoreThanDigital.info Бенджамин Талин, который оказался в числе первых обозревателей, обративших внимание на этот формат организации бизнеса. Во-первых, экосистема клиентоцентрична – она стремится изучить поведение клиента, чтобы предложить ему персонализированный набор услуг и адаптировать сервис под его модель принятия решений о покупке.

Вторая черта – поскольку вся информация в системе оцифрована, решения в цифровой экосистеме принимаются на основе анализа данных. В-третьих, процессы в экосистеме автоматизированы, что позволяет максимизировать отдачу от масштаба и оптимизировать затраты на продвижение новых продуктов. Кроме того, такая экосистема по определению глобальна: онлайн-платформу проще масштабировать, преодолевая географические и языковые барьеры. Пятое свойство – динамичность: цифровая экосистема быстро реагирует и приспосабливается к изменениям внешней среды.

Талин говорит о трёх типах цифровых экосистем. Первый – функциональные: это закрытые системы, построенные вокруг существующего продукта. В функциональных системах ограниченное число участников, их задача – улучшить этот главный продукт. Примеры таких систем можно найти в автопроме.

Второй тип – платформенные цифровые экосистемы, которые отличаются открытостью, многомиллионной армией участников и многообразием предлагаемых клиентам продуктов. В качестве примера Талин приводит Google Home – платформу, через которую взаимодействуют разработчики и производители, а конечные потребители могут управлять «умным домом» через одно приложение.

Третий тип – суперплатформы. Эти экосистемы самые сложные, объединяют продукты из разных отраслей. Примеры суперплатформ – Apple, Google, Amazon, Tencent. Важным элементом таких цифровых экосистем зачастую являются суперприложения, которые обеспечивают единую точку доступа клиента ко всем предложениям. Наиболее ярко эта функция реализована в китайском приложении WeChat (принадлежит Tencent), который открывает клиентам доступ к платежным сервисам, маркетплейсам, стримингу, онлайн-играм и даже телемедицине.

Что в ядре?

Цифровые экосистемы появляются по-разному. В одних случаях компании ядра нарождающейся экосистемы приобретают более мелких технологических игроков, усиливающих их основную функцию (кейс PayPal). В других – развивают дополнительные сервисы самостоятельно либо создают партнёрства, как канадский Shopify и израильский Yotpo. «Подключив Yotpo к своему магазину Shopify, вы сможете генерировать и использовать отзывы клиентов, визуальный маркетинг, планы подписки, программы лояльности и рефералов для укрепления доверия, привлечения трафика и повышения конверсии и LTV» – так видят эффект от интеграции для продавца маркетплейса в Yotpo.

Наиболее известная экосистема – Amazon – появилась в 1994 году, как часто бывает с американскими стартапами, в гараже. Его основатель Джеффри Безос, 30-летний вице-президент хедж-фонда, отвечавший в нём за математическое моделирование, зафиксировал рост интереса к недавно появившемуся интернету и решил открыть книжный онлайн-магазин. Стартовать без ошибки в заголовке не удалось: название магазина Cadabra – Безос хотел напустить волшебства и загадочности – клиенты на слух воспринимали как «кадавр», поэтому в 1996-м компанию переименовали в Amazon: продажи книг должны были стать такими же огромными, как южноамериканская река. Лишь в 2001 году компания начала генерировать прибыль. С рентабельностью у Amazon до сих пор не все в порядке: после рекордной прибыли в $33 млрд в 2021-м, в 2022 году компания получила убыток в $3 млрд.

Amazon часто называют экосистемой экосистем: это многослойное поле взаимодействия поставщиков решений, потребительских товаров и сервисов, интегрированных между собой. Сегодня экосистема Amazon включает в себя сотни продуктов: от маркетплейса и облачной платформы AWS до игрового стриминга Twitch и читалки Kindle – одного из немногих продуктов, которые позволяют связать сиэтлский гараж 1994 года и глобальную компанию с двухтриллионной капитализацией 30 лет спустя.

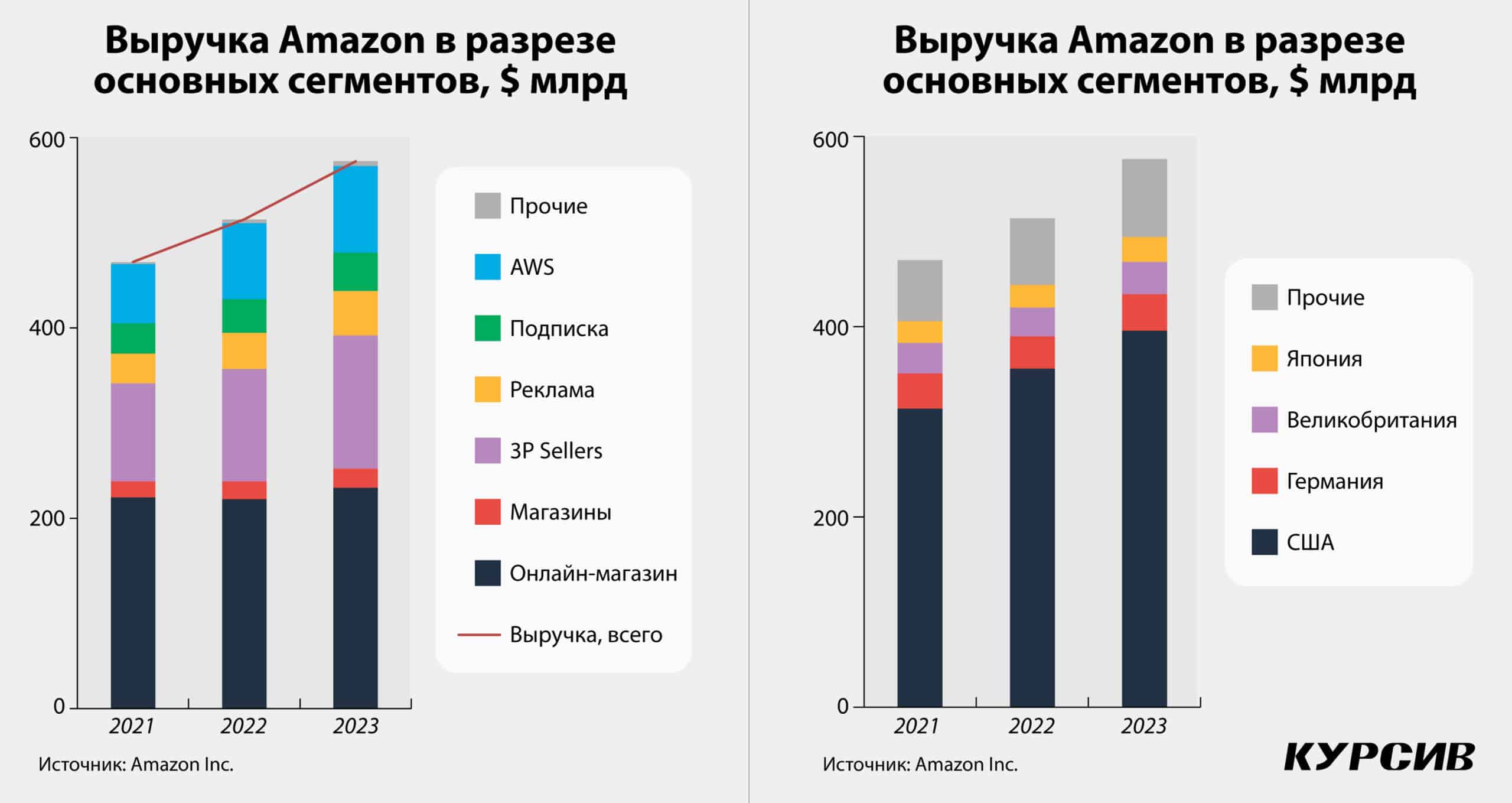

По итогам 2023 года в росте выручки Amazon (+12%, до $575 млрд) поучаствовали все крупные сегменты бизнеса, выделяемые в финансовой отчетности, – и онлайн-магазин, на который приходится до 40% всех продаж компании, и физические магазины, и тот сегмент маркетплейса, который реализует товары третьих сторон, и подписка на сервисы, и реклама, и облачный AWS.

Особый путь

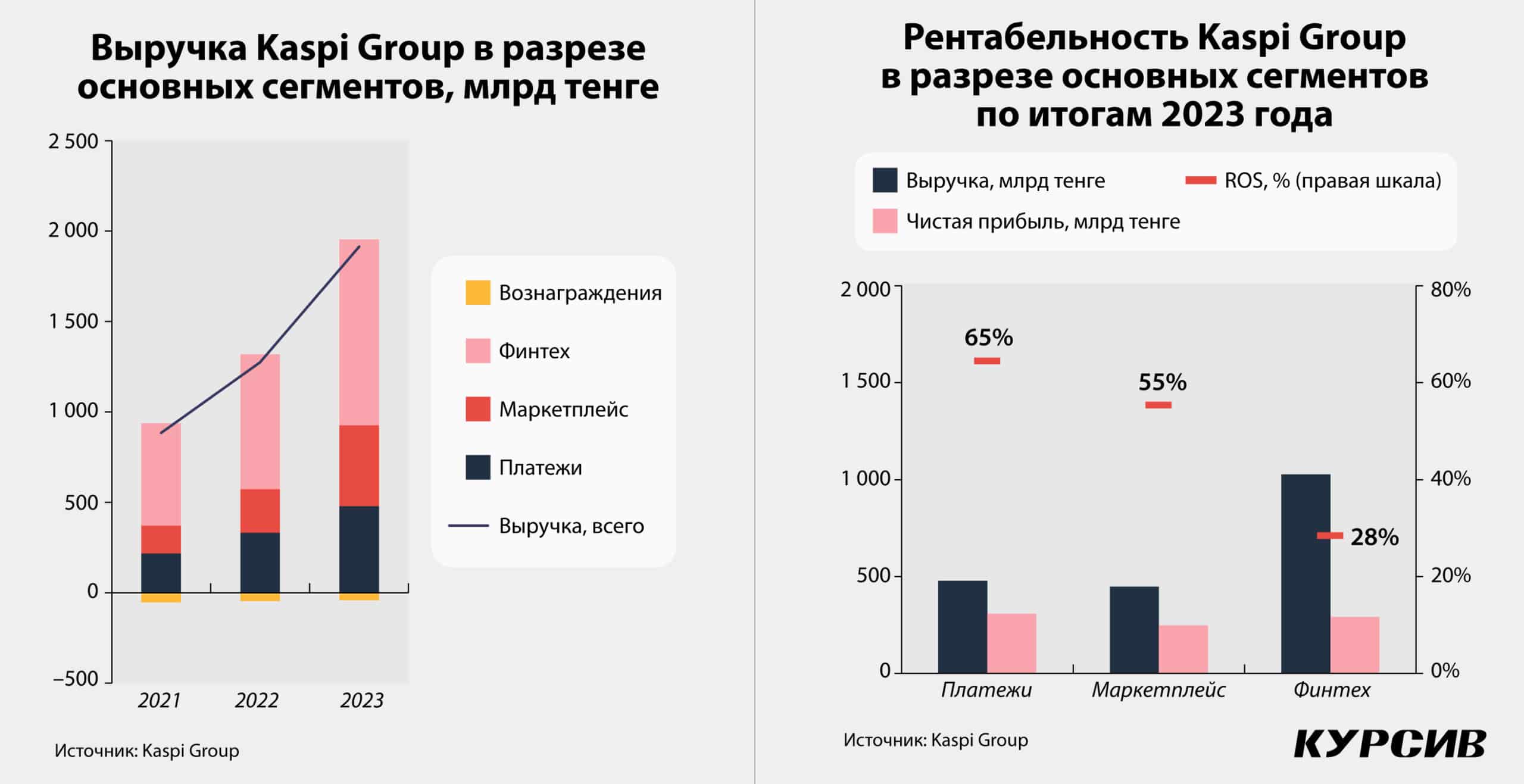

В Казахстане словосочетание «цифровая экосистема» до недавнего времени ассоциировалась лишь с одним брендом – Kaspi. Выросшая из банка, экосистема Kaspi сегодня включает платежную систему, маркетплейс, рекламную площадку, компанию в сфере онлайн-туризма и e-grocery. Сама компания выделяет в своей отчетности три ключевых сегмента: платежную систему, маркетплейс и финтех. Во всех этих сегментах в последние годы наблюдаются высокие темпы роста, но торговая площадка – разгонный блок ракеты Kaspi: если в целом компания за 2023 год нарастила выручку на 50%, то маркетплейс прибавил 87%.

Путь к нынешней конфигурации бизнеса начался в середине нулевых, когда Банк Каспийский ушел из корпоративного кредитования, сосредоточившись на розничном сегменте. Банк думал и действовал как экосистема: шел за клиентом, изучая его особенности, а затем на основе этих данных предлагал ему все новые и новые продукты. Чтобы лучше понимать клиента, банкирам необходимо было получать от него больше касаний. В том числе и поэтому бизнес начали диверсифицировать. В 2012 году акционеры Kaspi Вячеслав Ким и Михаил Ломтадзе приобрели биллинговую компанию «Алсеко», а в 2014 году – онлайн-маркетплейс авто и жилья «Колеса»/«Крыша». У банка появился Kaspi Red, продукт с рассрочками на покупку потребительских товаров. Благодаря тому что Kaspi создал инфраструктуру по быстрому выпуску дебетовых карт, банк превратил в клиентов почти все взрослое население страны. В 2017-м все продукты банка объединили в суперприложение, которыми сейчас в 20-миллионном Казахстане пользуются в среднем 14 млн человек в месяц. В 2018 году банк запустил P2P-переводы.

В 2019-м Kaspi открыл маркетплейс и начал предлагать бизнесу собственные POS-терминалы: расчет происходил через считывание QR с экрана терминала камерой телефона в суперприложении пользователя. Маркетплейсы создавали и другие банки – у Народного банка появился Halyk Market, у Forte – ForteMarket, у Jusan – «Jusan Магазин». Народный и Jusan также предлагают бизнесу свои фирменные POS-терминалы, но по масштабности использования к уровню Kaspi пока никто не приблизился. Kaspi менял казахстанскую повседневность: развитие этой экосистемы было одним из факторов сокращения оборота наличных денег в стране.

«С экосистемой Kaspi конкурировать очень сложно. Можно запустить платежи – но у нас платежи не ради платежей, интернет-магазин – но у нас магазин не ради магазина, программу лояльности – но наша программа поддерживает все другие наши сервисы. Любой кусок нашего бизнеса отдельно с точки зрения масштаба страны и с точки зрения доходности и прибыльности не самодостаточен. Один сервис поддерживает другой, и в этом сила экосистемы», – рассказывал глава Kaspi Михаил Ломтадзе.

Следует отметить, что, несмотря на бурное развитие маркетплейса, на финтехсегмент бизнеса и платежную систему – вполне традиционные для банков виды деятельности – приходится до 80% выручки Kaspi. В 2023-м Kaspi получил 44% выручки в виде процентных доходов. По расчетам Kursiv Research, основанным на данных Нацбанка РК, средние ставки по выданным краткосрочным ссудам физлицам (в этой группе находится значительная часть потребительских кредитов, в том числе и рассрочек – основного кредитного продукта Kaspi) в 2023 году находились в диапазоне 18,6–23,0%. Впрочем, выгоду из кредитования населения извлекают практически все ведущие казахстанские банки, но мультиплицировать этот эффект благодаря развитой цифровой экосистеме удалось лишь одному.

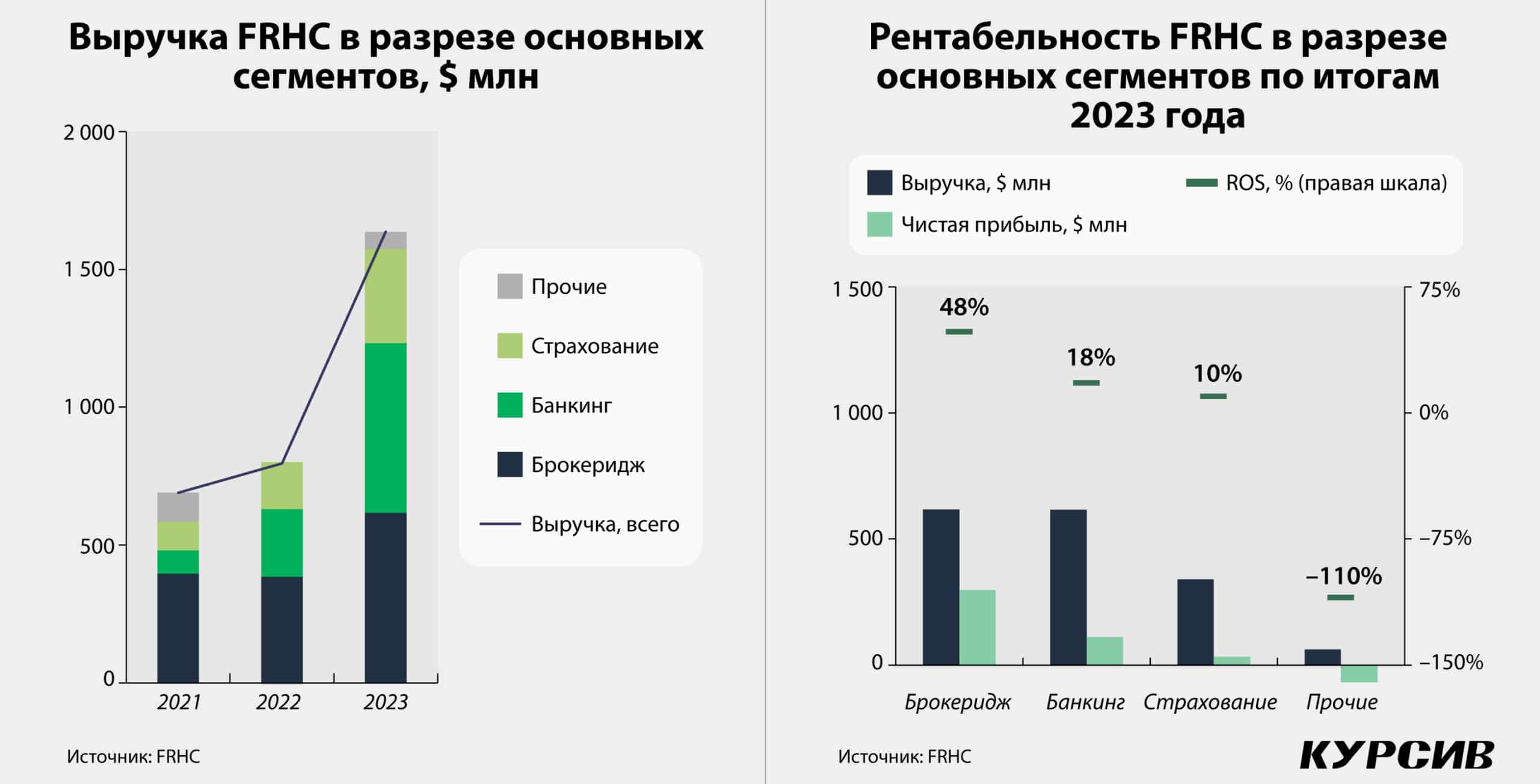

Второй кейс формирования полноценной цифровой экосистемы демонстрирует Freedom Holding Corp. (FRHC). Если Kaspi вот уже несколько лет можно считать состоявшейся экосистемой, то FRHC ещё в середине пути. Корневой бизнес группы – брокерский, с него компания начинала в Казахстане в 2011 году. Как и банк Kaspi, брокер Freedom ориентировался на розничного клиента. Стремясь стать обладателем самого большого количества розничных счетов, Freedom приобрёл конкурента – «Асыл-Инвест». Необходимостью расширить клиентскую базу продиктована и покупка основателем, мажоритарным акционером и CEO Freedom Holding Corp. Тимуром Турловым компаний общего страхования и страхования жизни в 2018 году. В 2020-м группу пополнил банк второго уровня. В дальнейшем FRHC приобрела lifestyle-компании: сервисы по покупке билетов Ticketon (концерты, спортивные события), Aviata и Chocotravel (авиа и ж/д), а также Arbuz.kz – компанию из сегмента e-grocery. В 2023-м холдинг завершил поглощение платежного сервиса Paybox. Также группа запустила компанию Freedom Telecom, которая призвана обеспечить «широкополосный доступ к сети интернет в каждый дом, открытый доступ Wi-Fi в крупных городах», а в перспективе стать 5G мобильным оператором. К лету 2024-го общее количество уникальных клиентов экосистемы Freedom составило 4,8 млн человек.

«Мы создаем экосистему, а экосистема больше знает о клиенте, а поэтому позволяет экономить на кредитном риске, и это даёт возможность снижать ставки финансирования и в конечном счёте отвоевывать аудиторию у конкурентов. Работа в формате экосистемы также даёт возможность прогнозировать поведение клиента, предлагая ему лучшие продукты и снижая издержки на привлечение клиентской базы, – объяснял в колонке для Kursiv.Media Тимур Турлов. – Нашу географическую диверсификацию должна поддержать гибкость и масштабируемость наших продуктов: FRHC делает ставку на технологии, которые позволят нам быстро разворачивать бизнесы в любой юрисдикции и подключать их к уже выстроенной инфраструктуре».

Сейчас на банк, за четыре года поднявшийся с 19-го на восьмое место по размеру активов, приходится до 38% выручки группы с маржинальностью (соотношение чистой прибыли сегмента к выручке) в 48%. Параллельно группа развивала брокерские компании в Узбекистане, Армении, а также на Кипре. По итогам финансового 2024 года (календарно он завершился в марте 2024-го) брокеридж обеспечивал ещё 38% выручки и был самым рентабельным сегментом экосистемы. Страховой сегмент генерирует несравнимо меньше – 21% выручки, рентабельность продаж в нём по итогам 2023-го составила 10%. Остальные сегменты вместе обеспечивают 4% выручки и пока убыточны. Совокупная выручка группы в последний год выросла вдвое, причём банк рос на 151%, брокерский бизнес – на 60%.

«У нас нет задачи сделать так, чтобы Aviata, Ticketon, Arbuz, брокер, банк и страховая компания были в одном приложении. Скорее необходим адекватный обмен информацией, хорошая интегрированность. Одно приложение должно хорошо знать, что происходит в другом», – подчеркивал Турлов в интервью Bes.Media.

Не сломаться

Будущее цифровых экосистем зависит от широкого набора факторов, как внутренних, так и внешних, причём отношения с государством – не самый значимый из них. Экосистемам предстоит преодолеть собственную сложность, обеспечить рабочую модель интеграции сервисов и продуктов, построить «мосты» (например, используя API) между разными платформами единой суперплатформы. К этому блоку примыкает и проблема управляемости цифровой экосистемой: исследователи считают, что высока вероятность наступления критического момента, когда в системе окажется слишком много участников, технологий и процессов и она потеряет управляемость. Впрочем, здесь экосистемам может помочь искусственный интеллект.

Второй по значимости и сложности задачей является обеспечение защиты данных и бизнес-процессов от несанкционированного доступа. Это тем более важно, когда экосистемы с ядром в финтехе сегодня одним концом присоединены к государственным информационным системам и сервисам, а другим – к миллионам пользователей.

Регулирование цифровых экосистем – это тот слон, которого регуляторы по всему миру пока едят по частям. Пользуясь своей глобальностью, экосистемы пока извлекают из этого дивиденды. Amazon обвиняли в использовании схемы переноса убытков из одних юрисдикций в другие: общая сумма перенесенных убытков к 2020 году составила $13,4 млрд, что превышает всю сумму налогов, которые группа к тому моменту заплатила ($11,7 млрд). Немало вопросов и к антимонопольному регулированию экосистем: если регуляторы не научатся корректно измерять то, как экосистемы трансформируют рыночную власть в одном сегменте бизнеса в конкурентные преимущества в другом, высока вероятность, что подход антимонопольщиков будет все более и более консервативным. И это как минимум притормозит развитие экосистем.

Другая плоскость взаимодействия с государством – влияние цифровых экосистем на промышленную политику, к реализации которой в последние годы перешли даже страны, исповедовавшие либеральную экономическую модель, вроде США и Великобритании. Маркетплейсы облегчают доступ покупателей к широкому кругу товаров, в том числе и импортных. В условиях малых индустриальных экономик вроде Казахстана экосистемы – желают они того или нет – стимулируют рост потребительского импорта. Правила игры, при которых глобальные маркетплейсы будут выполнять обе задачи (эффективно продавать все и отдавать приоритет локальным производителям), ещё не отрегулированы.